在经过金融科技实践的三个阶段:技术创新、平台战略,以及向互联网生态转型之后,兰州银行已经建设了相对完善的金融形态。如何将传统的金融数据以及外部数据运用起来,解决客户营销、风险防控、反欺诈等问题,成为摆在兰州银行面前的问题。

2017年年初开始,兰州银行与海致网络(技术)合作,构建了全行知识图谱平台,在上层实现了对传统互联网生态各个平台体系的支撑,在下层实现了对互联网数据同步、行内外数据融合以及知识图谱建设的支持。

银行业面临的挑战

在云计算、大数据、互联网金融快速发展的环境下,商业银行传统营销与风险管控能力不足日益凸显。

在营销方面,信息不对称,广撒网的营销成本太高;营销方式与产品也不是以客户为中心;营销决策依赖于经验,而不是数据;对市场商机反应不敏锐。

兰州银行行长助理 何力

在风险防范方面,随着客户范围的不断扩大,传统以人工干预、现场检查为核心的风险防范和应对模式,无论是成本还是反应速度无法适应现在新的变化和需求。

知识图谱构建和更新

知识图谱就是把所有不同种类的信息连接在一起而得到的关系网络,它提供了从“关系”的角度去分析问题的能力。

应用在搜索引擎中,知识图谱可以将搜索结果进行知识系统化,为我们提供认知,任何一个关键词都能够获得完整的知识体系。

无论是客户基本信息、客户产品信息、客户交易流水等结构化数据、社交网站网页、工商局网页等半结构化数据,还是客户财报、人行征信报告等非结构化的数据,通过数据采集的方式被整合进了数据库中,通过属性抽取、关系抽取、实体抽取等信息获取流程形成知识。

然后,兰州银行通过第三方知识库将这些知识进行融合,通过共指消解、实体消歧等知识处理流程,最终构建成真正需要的知识图谱标准数据。

四场景支撑兰州银行业务

兰州银行的知识图谱项目是从2017年3月份开始启动,到当年11月份,已经上线运行,取得了预期的效果。

兰州银行的知识图谱平台建设之后,主要应用在以下四大方面的场景:第一是挖掘潜在新客户;第二,挖掘存量客户的潜在需求;第三,反欺诈;第四,风险事件预警。

挖掘潜在新客户。即通过上下游关系、交易往来信息构建企业关系图谱,通过关系筛选工具找到目标客户进行营销。比如说,国家出台某项新政策之后,兰州银行通过该知识图谱平台寻找符合条件的新客户,进行营销。

挖掘存量客户潜在需求。即结合行内、行外多种数据,针对关系图谱提供的资金关系、法人关系、上下游投资关系、相似企业业务关系等进行深入分析,不断挖掘企业间潜在需求,从而为他们推荐适合的产品、服务。比如说,通过知识图谱的技术设定一些条件,我们能够通过该平台找出来一些目标客户,挖掘需求,进行精准定义营销。

反欺诈。通过知识图谱,我们能够在业务申请阶段整合已有数据中借款人的消费记录、行为记录、关系信息以及地域等,然后在业务交易阶段根据以上要素建立关系图谱,依托已有的欺诈模式特征进行匹配,发现潜在风险并进行有效防范。这已经在兰州银行得到了实际运用。比如说一个实际应用就是,欺诈者通过一个IP地址,使用多张信息用卡,伪造多个身份,这样的行为通过知识图谱很容易被识别出来。

风险事件预警。当现有贷后检查点发生信息变更时,客户经理可查看风险预警事件提醒。举例来说,客户经理可以在贷后检查、客户基本信息检查、客户工商信息检查、资金流动情况检查、担保信息检查、失信信息、黑名单信息等各个环节,得到相关的风险预警信息。

知识图谱平台的七大价值

知识图谱平台构建完成之后,应用在兰州银行业务场景中,对业务有着很好的支撑价值,我们把它总结为五个方面。

价值1:对公企业数据监控、同步、整合。通过互联网爬虫技术,能够一站式获取对公企业数据,形成对公客户视图,客户经理能够直接看到所要的所有信息。

价值2:深入挖掘行内对公企业潜在关系。以前行内企业与企业之间的关系我们不了解,或者不是很清楚。现在把所有数据导到大数据平台里,基于知识图谱通过人工智能方式分析之后,他们之间什么关系,通过点和线的联系就能一目了然。

价值3:可针对企业进行一站式多维搜索。我们可以设定地域、行业等维度,知识图谱平台就能够自动匹配出来我们需要的正常信息。

价值4:自动生成企业风险及营销系数。这主要是为了实时了解目标企业在评分模型下的风险及营销分值,能够实现对企业的快速认知,提升筛选效率。根据这个分值,客户经理可以了解客户达到一个什么样的风险系数,以便引入人工来进行干预。

价值5:整合行内企业转帐、担保信息。企业与企业之间的转帐信息,我们能够根据知识图谱及时发现关联关系,筛选之后进行分析。

价值6:为其他系统提供企业关系图谱知识输出。在兰州银行大数据平台建好之后,整合了行内数据和外部数据,接入行内已有对公CRM系统、对公信贷系统、百合园办公系统,全面提供对公业务领域大数据风险及营销支撑。

价值7:承接生态数据从信息到知识转化的重要工作。通过知识图谱向信贷审批系统(预调查环节)提供对公企业工商信息、司法信息、关系图谱信息,极大提高业务人员的工作效率。这本来是后台客户经理或者更高一级审批做的事情,现在可以前置了,在调查环节,甚至在客户经理层面就能够获取到这个信息。

知识图谱未来应用探索

未来知识图谱将被应用在更多领域,比如说我们将会深化NLP(自然语言处理),也会深化反欺诈场景。

在已经有了一个基础的图谱信息之后,我们将在日志解析、授信解析、贷后落实核查等非结构化文本信息方面进行NLP的深化应用;而在关系过滤、重要关系统计、关系详情、失联客户查找等方面,深化反欺诈场景的工作。

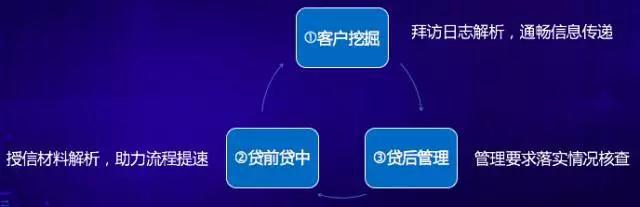

通过深化NLP应用,我们将会对行内非结构文本数据进行进一步解析挖掘,发挥其业务价值。具体包括客户挖掘、贷前贷中、贷后管理等。举例来说,对于营销拜访日志的智能解析,能够提高信息汇总效率,实现多维度可量化统计。在贷前贷中,通过授信材料解析,能够助力流程加速。通过将NLP技术嵌入授信工作流程,能够减少重复劳动,优化与提升效率。传统的需要客户经理、风险经理、授信审批岗的处理。引入了人工智能NLP自动数据处理之后,很多环节的信息处理都是机器能够自动完成的。

图 深化NLP应用

图 深化NLP应用

在深化反欺诈场景中,在企业知识图谱发挥效用价值的同时,我们将会深入扩展其他业务的图谱数据。例如:在社交关系图谱、转账和账目网络、黑名单网络、关系详情多对多记录、ETL清洗数据等方面深化应用,实现反欺诈更加精准。

图 深化反欺诈场景

对于知识图谱的思考

在知识图谱的构建与应用过程中,我们也产生了几点思考。

首先,单纯的外部数据贩卖并不能产生重大的客户价值。将外部数据和行内数据、强关联数据和弱关联数据、结构化数据和非结构化数据逐渐融合成为开放的、可自由迭代与演化的企业标签和企业图谱,并在此基础上建立各种风险模型和营销模型,进而逐渐通过机器学习形成更智能的业务模块,是银行人工智能的方向。

其次,一个具有前瞻性,自由关联和可挖掘的图平台的搭建,是银行通往智能的基础性工程。将产品后台用程序写死,在前端用图的方式来呈现,并不是真正的大数据和知识图谱技术,这意味着现有关系、模型之外的任何修改都要通过技术人员的程序开发来实现,更意味着机器无法代替人类进行推理。

第三,巨大的数据潜力等待我们去发掘。行内风险报告、信贷报告、审计报告等非结构化数据(文本为主)和行外非结构化数据中蕴含着巨大的数据潜力,通过自然语言处理(NLP)和机器学习进行挖掘和结构化,将会得到非常大的价值。。

兰州银行在发展过程中认识到了科技在金融发展过程中的作用。我们深深认识到在信息化建设过程中,外包包不出创新力,跟随也跟不出差异化,拿来拿不出核心竞争力,因此兰州银行采取自主研发、联合开发、系统集成的信息科技发展道路,积极开展科技创新。科技创新就要围绕极致的客户体验,提高服务效能。目前,科技创新带来的差异化服务能力,差距化的竞争优势正在逐步显现。科技创新就是兰州银行业务发展的必由之路。

(本文转自金融电子化杂志,根据兰州银行行长助理何力先生参加浙江乌镇2017年首届智能金融知识图谱峰会发言整理。他在此次论坛上分享了兰州银行在大数据应用方面,部署知识图谱构筑全行级知识平台的经验。)

- 达索系统全球CEO:科学是公司的DNA 坚持长期主义 – 2023年12月28日

- 发改委:实施绿色低碳先进技术示范工程重点方向含“工业互联网+绿色低碳” – 2023年8月24日

- 如何以技术手段破解数据合规难题 – 2023年8月17日